·

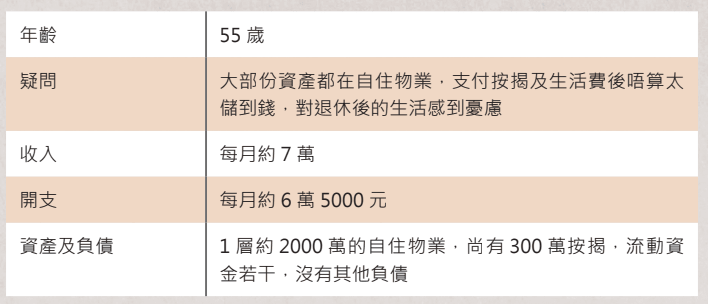

讀者的狀況相信是不少香港人的心聲。受惠於過去樓價上升,不少的家庭財富有所增值。但正如最近被捧為首富的幣安創始人趙長鵬所說,不具流動性的估值沒有意義。樓價上升的紙上富貴,要帶來惠及實際生活的現金流,以至生活質素的提升,到底又有甚麼方法呢?

一般而言,有幾種策略簡介如下:

- 自住樓一開二:這是物業代理喜歡建議客戶的策略,原因相信大家都容易理解。可以是賣出原有物業,套現1700萬。假設維持原有資產價格並做少量按揭,然後買一層1000萬物業自住,一層1000萬收租。以現時租金回報2.8%計算,每年收租約28萬,再扣除差餉,地租,管理費,物業稅等,每月約有20000元的現金流收入。

- 大屋搬細屋:跟以上策略類似,都是降低了生活質素。只是執行上並非一開一,而是以一換一。舉以上例子為例,套現1700萬後,買回1000萬物業自住,剩下的700萬作投資理財,例如股票組合,基金組合,儲蓄保單,年金保單等等。以現時穩定的收息回報5%計算,每年收租35萬,但不用扣除額外開支,每月約有29000元的現金流收入。

- 活化物業:這是利用了讀者資產的借貸力方案,以錢生錢。轉按2000萬的自住物業,可額外套現700萬。以700萬本金,再利用某些私人銀行的配套,擴大資產規模到2100萬。活化物業的重點是貸款每月只還利息,無需還本金。2100萬的投資組合,以上述5%的穩定回報計算,每年收息約105萬。以現時1.5%利息計算,每年的融資成本為31.5萬,即時淨現金流收入等於105萬減31.5萬,等於73.5萬,變相每月額外多了6萬免稅收入。同時,更可以繼續在現時的自住物業中居住。

當然,讀者尚未退休。以上不同方案帶來的額外收入更可以是為未來退休規劃投資的資本。以物業活化策略為例,在73.5萬的收入中,用10年時間每年投放40萬作穩定的儲蓄保單,就可以在10年後提供約每月24000元穩定的額外被動收入,並可以持續終身。或者,自住樓一開二收取回來的租金,也可以做類似的投資理財操作。究竟哪種策略比較好,取決於讀者的偏好以及風險承受能力,建議諮詢專業的認可財務策劃師。

再者,未知讀者的風險管理安排如何,以上各種策略的其中一個風險是突然大病需要用錢,由於未知道讀者是否有充足危疾保障,建議執行以上策略獲取額外收入以後,適當加強危疾保險的保障。

*以上內容為一般資訊,並不涉及任何銷售及投資建議

*註:利率及回報為當年的數字,目前已經有所更新。

延伸閱讀: